どーも!

超が付くほど甘党です

ジェラです^^

今回は私も実際やっているiDeCo(イデコ)のメリット&デメリットを紹介します!

・イデコって聞いたことあるけど実際どうなの?

・まわりでやっている人が増えたけど、なんのことかいまいちわからない。

・イデコについて全く知らない

個人ができる節税の中でも効果が大きいのがこの「iDeCo」です!

ちなみに、iDeCoは正式にはDとCが大文字になります。細かっwww

ただ手続きや内容がわかりにくいため、やっていない方も多いですね。

なんともったいない!!

今回は簡単にiDeCoの説明をして、

メリット&デメリットをできるだけわかりやすく解説していきます^^

目次

iDeCoとは??

iDeCo(イデコ)とは、

individual Defined Contributionの略で

『個人型確定拠出年金』のことです。

・・・なんか漢字が多いですねー(;’∀’)

わかりやすく言うと、

「個人で積み立てる、自分用の年金」のことです。

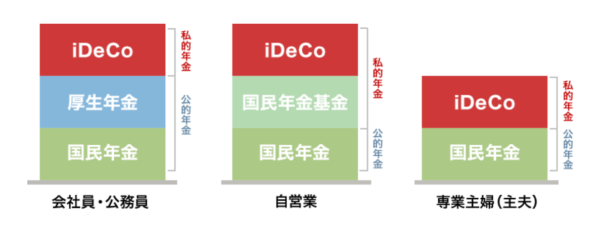

年金は3階建てとよく言われます。

(引用:楽天証券)

2階部分・・・会社員・公務員の年金制度である「厚生年金」と、

個人事業主などが加入する「国民年金基金」

3階部分・・・個人が行う「iDeCo」や会社が独自にやっている「企業年金」

つまり、iDeCoとは将来のために自分で貯める年金のことです。

これから本格的に、子供が減って老人が増える『少子高齢化』の時代に突入します。

国の年金ばかりに頼るんじゃなくて、自分である程度準備しましょうよ!

その代わり、節税効果を大きくしとくね!

って国が言っているんです。

しっかり乗って税金抑えましょう!!

実際にやってわかった!iDeCoのメリット&デメリット

・メリットは大きく分けて3つ!!

・非課税で運用ができる

・つみたてのために払った掛け金が全額所得控除になる

・20~60歳まで原則誰でもやることができる

主婦や学生、サラリーマン、個人事業主など誰でも始めることが出来ます!

厚生年金は会社勤めのサラリーマン、

国民年金基金は自営業・フリーランスなど

基本的に年金は対象者が決まっていることが多いです。

しかしiDeCoの場合、それがありません。

20~60歳の方は誰でもやることができるんです^^

実際学生さんでもiDeCoをやっている人もいます。

意識高いですねー!!

ただ、働き方や会社に企業年金があるかどうかで掛け金の上限が変わるので注意が必要です。

(引用:マネックス証券)

非課税で運用ができる

もちろんだよ!

とか、

え?そうなの??

とかいろいろな人がいると思います。

じゃあ税率はどれくらいでしょう!!

↓

↓

はい、答えは約20%です!

東北大震災の復興のためにプラスαかかっていますが、

細かいことよりも、税金は約20%で覚えておくといいでしょう。

普通の投資では、100万円利益が出ると約20万円税金を払わなければなりません。

自分がリスクを取って稼いだお金を税金で取られるってイヤじゃないですか!

(え?私だけ?!)

それがiDeCoで投資をすると、どれだけ利益を出そうが税金0円です!

利益が100万円出ようが200万円出ようが非課税なので税金は0円です!

長期投資をすると複利の影響で利益がでやすいので、この効果はとても大きいですよ。

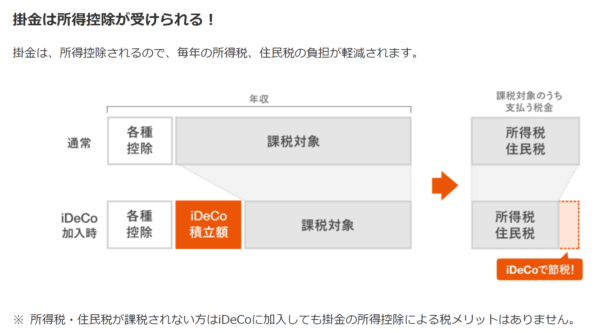

つみたてのために払った掛け金が全額所得控除になる

(引用:auの金融サービス)

所得税や住民税は所得から控除を引いた金額で決まるので、

毎年の所得税・住民税が安くなります。

具体的には、年収400万円の会社員だと、月1万円はらったら年間18,000円戻ってきます。

特に高年収の方は所得税率がさらに上がるため、iDeCoの節税効果は大きくなります^^

一度シミュレーションすると実感がわきますよ!

楽天証券のシミュレーションサイトです。

iDeCoのデメリット

そんなiDeCoですが、デメリットもあるのでしっかり検討しましょう^^

・会社員の場合、会社に記入してもらう書類がある

・ネットで完結せずに郵送の手続きが必要

・受け取るときに課税される場合がある

・細々と手数料がかかる

・原則60歳まで引き出すことができない(資金ロック)

一度積立したお金は基本的には60歳まで引き出すことが出来ません。

年金の積立なのでしょうがないところもありますが、

この自由度の低さは賛否がわかれますね。

子どもが生まれたり、急に職を失ったり、人生は何があるかわかりません。

なお、毎月の積立額は5,000円から1,000円単位で変更可能なので減らすことは可能です。

(手続きが面倒ですが)

なので、無理のない範囲で長く継続しましょう!

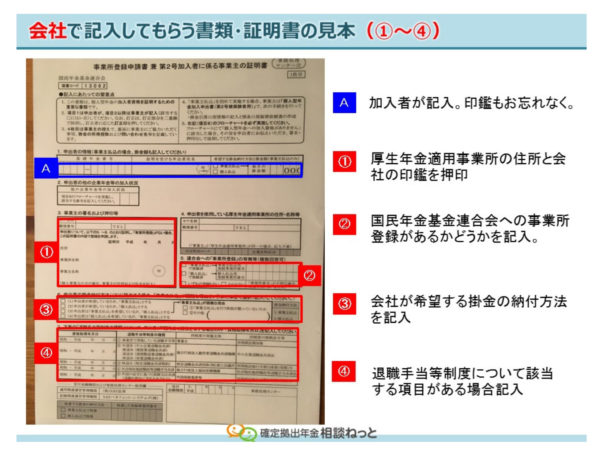

・会社員の場合、会社に記入してもらう書類がある

サラリーマンの方は気持ちが分かってくれるかと思うのですが、

会社に申請しないといけない時点で精神的なハードルが一気に上がりますw

(引用:確定拠出年金ねっと)

事業所に企業年金制度があるかないかで掛け金の上限が変わるため、

企業年金等の加入状況などを証明してもらう必要があるんです。

会社の総務部や人事部に相談して用紙の記入を依頼しましょう。

・ネットで完結せず、郵送の手続きが必要

私はズボラな性格なので、ネットで完結しない時点で結構苦手意識がありました。

資料請求をすると書類が自宅に送られてきて、書類に記入する必要があります。

金融機関の窓口にも申込用紙があるので検討してみてください。

ただし、ネット証券とリアル店舗(メガバンクや地方銀行など)では手数料が異なります。

必ずネット証券(楽天証券やSBI証券など)で手続きしましょう!!

・受け取るときに課税される場合がある

iDeCoは受け取り方が2種類あります。

・年金受取

この受け取り方によって、それぞれ所得とみなされ税金がかかるようになります。

・年金受取 ⇒ 雑所得

なんだよ、結局節税しても税金がかかるのかよ。

って思ったそこのアナタ!

私も初めはそう思いました。

でも実際に計算すると、節税メリットの方が明らかに大きいので、シミュレーションしてみてください!

・細々な手数料がかかる

いざiDeCoを始めようと思ったときに、様々な手数料が掛かってきます。

・運営管理手数料などの口座管理手数料

・給付を受けるときの給付手数料

など、ところどころで数百円~数千円の手数料が掛かります。

そして重要なのは、手数料が金融機関によって金額が違うということです。

もちろん手数料は安いところがいいですよね!

私のオススメは楽天証券です!

公式サイトもわかりやすく、手数料もトップクラスに安いです。

まとめ

・20~60歳まで原則誰でもやることができる

・非課税で運用ができる

・つみたてのために払った掛け金が全額所得控除になる

・原則60歳まで引き出すことができない(資金ロック)

・会社員の場合、会社に記入してもらう書類がある

・ネットで完結せずに郵送の手続きが必要

・受け取るときに課税される場合がある

・細々な手数料がかかる

いかがでしょうか。

こう見るとデメリットの方が大きそうですが(笑)

その手間や煩わしさを補って余りある節税メリットがあります!!

今後、間違いなく将来もらえる年金は減り続けます。

今のうちから将来のために少しでも積立をしておくというのは絶対に必要なことです!

最低金額の月5,000円だけでもいいのでまずは始めてみましょう!

銀行の定期預金においておくよりもずっとメリットは大きいです!!

思い立ったが吉日!まずは無料の資料請求から始めましょう^^

ではまたー 😀

コメント